2012年,股指一直跌跌不休。然而,進入對沖時代的中國資本市場,不再是只有“做多”才能賺錢。大的機構投資者、私募甚至散戶都在市場尋找自己的賺錢空間。

散戶私募各有板斧

鄧沖(化名),國內名校工科碩士。一接觸股票就剛好碰上了2007年6124點的歷史大頂,入市資金損失大半。之后,他苦心鉆研技術分析,曾經海量閱讀市面上的技術分析書籍。

股指期貨上市之后,他作為最早一批的投資者進入期指市場。關于期指的投資,他主要運用技術分析,并開發了一套適合自己的交易系統,在近兩年的實戰中,他手上的資金翻了一番。

每日收盤后,他尤其關注期指多空主要席位的變化。“空頭我最關注中證期貨,多頭主要看國泰君安期貨。通過長期的觀察,可以揣測他們背后的機構資金意圖。”鄧沖說。

通過領漲、領跌板塊的判斷期指多空趨勢,亦是鄧沖的另一心得。“9月以來,我一直是做空頭。有一天指數突然大漲,我心頭一緊,是不是真的要觸底反彈了啊?”他說。后來仔細一看,竟然是鋼鐵指數領漲,于是長舒一口氣。“今年鋼鐵全行業虧損,這樣的反彈肯定難以持久。”果然,反彈如曇花一現,很快又重回跌勢。

“期指最近不是太好做。”德林投資總經理李德林告訴中國證券報記者,在上證綜指到了2000點附近,他就開始輕倉嘗試多單,但是期指就是沒有起色,雖然不時出現脈沖式上漲,但漲勢難以延續,并且下跌時多是增倉下跌,明顯空頭依然占據優勢。

不過,李德林坦言,“現在的點位,做空也難做。這個時候繼續做空,向下空間不大,但風險很大。跌成這樣了,就我的經驗,可能哪天有個利好,就會沖上來。”

李德林說,最近已經把期指市場的資金抽了部分出來,布局現貨市場,“我的大部分資金做股票現貨了,目前的點位,我覺得現貨的機會更大。”

機構操作別有洞天

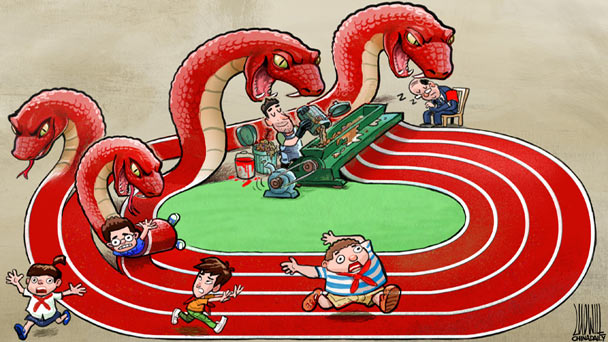

今年以來,股指雖偶有反彈,但整體一直往下,上證綜指昨日收盤甚至跌破2000點整數關口。就是在這樣的弱勢之下,不少機構投資者卻覓得了其中的“撈金”良機。

期指與融資融券業務的結合,為機構投資者提供了新的操作模式。有市場人士告訴記者,在判斷目前市場偏弱的格局下,機構可以先進行空頭套保,拋出期指,然后將股票借出,這樣不僅獲取融券收益,還獲得了期指做空的收益。

而對于一些更為謹慎的機構投資者而言,融券倉位實際上是拿有現貨空頭,為了防止股票上漲可能帶來的損失,所以就在期指市場采取了買入多單的套期保值策略,這樣的操作主要獲得融券收益與期指虧損之間的差額。

今年滬深300ETF(行情股吧資金流)的上市,亦為投資者提供了一次機會。有市場人士指出,當時有機構先以一部分資金買入300ETF(行情股吧資金流)并且等量賣出期指,從之后成分股的分紅中分了一杯羹。

該人士說,“5月滬深300ETF上市時,指數權重股還沒有分紅。在此期間,不調整期貨及現貨比重。在ETF成分股分紅后,ETF的管理者獲得分紅的收益,增加了ETF的凈值,相比期指的等量的套保額度獲得了相對收益,并且期指的套保還規避了指數下跌的風險。”

另一種模式在今年屢試不爽,且比較穩定。在期指不斷下行過程中,空頭不僅能獲得下行的收益,并且還可以通過不斷展期到下月合約從而獲得展期的穩定收益。

“因為下月合約價格持續高于當月合約,一般呈現正價差。”該人士指出。空頭在移倉換月至下月合約時,首先平倉當月合約的空單,即低價買入當月合約多單,同時高價賣出下月合約的空單。“找到合適價差的入場時機,通過不斷往前展期,一年展11次,簡單年化收益率可以達到7.1%,并且今年幾乎每個月都有這樣的機會。”

趙本山徒弟臺前各個精彩 其實一個比一個慘

趙本山徒弟臺前各個精彩 其實一個比一個慘  生命最后一刻拍下的爭議照片 太震撼了!

生命最后一刻拍下的爭議照片 太震撼了!  她才是名副其實的不老女神 連劉曉慶都輸了

她才是名副其實的不老女神 連劉曉慶都輸了

他除了上海人外誰都瞧不起 現在寸步難行

他除了上海人外誰都瞧不起 現在寸步難行  林志玲情商高又漂亮 只有黃渤才配得上她

林志玲情商高又漂亮 只有黃渤才配得上她  武漢大學“校花”易主 丁婷婷取代黃燦燦

武漢大學“校花”易主 丁婷婷取代黃燦燦

震驚娛樂圈!baby下巴兜不住的整容真相

震驚娛樂圈!baby下巴兜不住的整容真相  萬萬沒想到!9歲女孩頭竟皮植入4個氣球

萬萬沒想到!9歲女孩頭竟皮植入4個氣球  加拿大女藝術家巧手制作“拇指嬰兒”

加拿大女藝術家巧手制作“拇指嬰兒”

人狗不了情,14年前它被主人收養,誰知他們卻相繼患上癌癥

人狗不了情,14年前它被主人收養,誰知他們卻相繼患上癌癥  實拍青海四川的冬蟲夏草采挖“大軍”

實拍青海四川的冬蟲夏草采挖“大軍”  米蘭連續3年無緣歐戰,球迷選出本季最差5人,誰是第一垃圾?

米蘭連續3年無緣歐戰,球迷選出本季最差5人,誰是第一垃圾?

《歡樂頌》里的精英男們都穿了什么?比女主更有料

《歡樂頌》里的精英男們都穿了什么?比女主更有料  一胖毀所有!女星發胖前后對比慘不忍睹

一胖毀所有!女星發胖前后對比慘不忍睹  女星豪門后的凄慘生活:劉濤買半價死魚

女星豪門后的凄慘生活:劉濤買半價死魚

37歲章子怡和51歲鞏俐同框,血的教訓!一個像女仆一個像女王

陳小春應采兒攜手登封面俏皮可愛 恩愛指數爆表

陳小春應采兒攜手登封面俏皮可愛 恩愛指數爆表  成都空姐空少候機大廳玩“快閃秀”

成都空姐空少候機大廳玩“快閃秀”