2008年,雷曼兄弟的轟然倒塌成為引發全球金融危機的標志性事件。

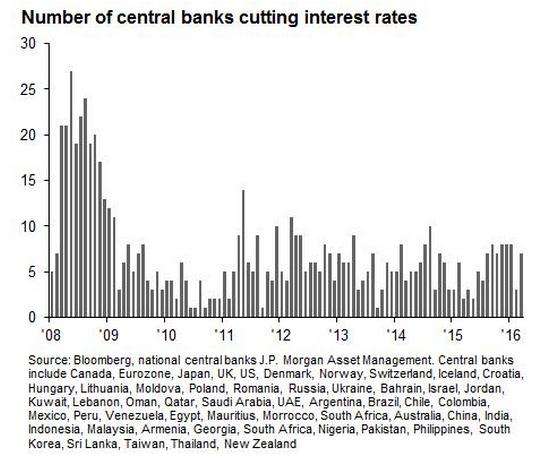

中國日報網12月23日電(田阿萌)據美國全國廣播公司財經頻道(CNBC)23日報道,摩根大通資產管理公司(JP Morgan Asset Management)公布數據稱,自雷曼兄弟在2008年9月份破產以來,全球50大央行總共已降息690次。盡管這個數據意味著這些央行或每隔三個交易日就會降息一次,但分析師警告稱,各大央行可能很快將“耗盡彈藥”了。

“基本上來說,這些降息行動之所以被實施,是因為各大央行試圖在金融危機過后刺激經濟增長來提振各國經濟。”摩根大通資產管理公司全球市場策略師亞歷克斯·德萊頓(Alex Dryden)表示。但他發出警告稱,央行正面臨著失去機動空間的壓力。

“舉例來說,日本央行擁有政府債券市場45%以上的份額,擁有日本國內交易型開放式指數基金(ETF)市場65%以上的份額,而且還是90%的上市公司的十大股東之一。日本央行已將利率下調到負面區域,因此他們能做的不是很多。”德萊頓說。

全球各大央行降息的次數,圖表來源:CNBC

然而,市場上仍有很大的不確定性,投資者正在猜測全球各大央行是將繼續通過“量化寬松”(QE)計劃(如通過債券買入等手段)來向市場注入越來越多的現金,還是將會采取降息等傳統方法來刺激借款。

隨著全球超低利率和寬松貨幣政策形勢的日益加深,其他一些經濟領域可能會遭到“連鎖效應”的影響。這將引起一個很大的問題:全球經濟到底能否走出當前的這種低息環境呢?

“走出(這種低息環境)的道路不會輕松。世界已發生改變,大多數國家的中性利率水平都已有所下降。”瑞典北歐聯合銀行(Nordea)首席經濟學家揚·格里希(Jan von Gerich)表示。

格里希進一步解釋道,通貨膨脹對經濟增長的反應已發生改變,使得貨幣政策的考量對各大央行來說變得越來越困難。

“不過,各個央行的情況有很大不同。美聯儲至少正在逐步找到一條能走出去的道路,而歐洲央行則預計很難在下一次經濟衰退來臨以前加息。”他說道。

雷曼時代VS后雷曼時代

八年前,身為美國銀行巨頭的雷曼兄弟申請破產保護,給全球金融市場帶來了巨大沖擊。而在八年后的今天,銀行業仍舊沒能恢復過來。

雖然各大央行采取的貨幣寬松政策幫助穩定了經濟,但利率的下降則給銀行的盈利能力增加了進一步壓力。同時,英國脫歐公投以及唐納德·特朗普(Donald Trump)意外當選為美國總統等全球地緣政治事件也給全球經濟增加了不確定性。

那么,雷曼兄弟破產以前的時代會重新降臨嗎?

“從當前的形勢來看,是不會的。過去幾年時間里,貨幣政策已經被過于利用和變得過度伸展了。由于政府未能利用可靠的財政政策為央行政策提供補充的原因,已導致我們進入一個廉價信貸、低利率但經濟按比例增長不足的時代。”英國輝立資本(PhillipCapital UK)的市場經濟學家薩克爾(Anasakti Thaker)說。

薩克爾稱,“考慮到特朗普和英國脫歐問題所帶來的不確定性,英國和美國都不太可能重新回到雷曼兄弟破產以前的政策上去,相反的是將利用利率管理通脹風險,向緊張的市場和消費者提供保證。”

薩克爾進一步解釋道,雷曼兄弟破產以前的政策也理應對2008年的金融危機負責,鑒于現在存在的風險程度,市場不太可能恢復為繁榮時期的政策。

與此同時,一些分析師認為各國經濟在后雷曼危機里學到了很多教訓,雖然仍存在一些“傷痕”,但它也帶來了一個新的制衡和監管市場的時代。

“今天的全球經濟很像一只烏龜,步伐穩健而又穩固。雷曼兄弟破產在當時帶來的不確定性和恐慌達到了非常高的水平,”德萊頓表示,“我們今天將面臨風險(主要指政治方面),但風險離我們當時所在的2008年還差很遠。”

(編輯:徐子茗)